정보

지난 2018년 9월 경, 레이 달리오는 한 매체와의 인터뷰에서 경제 상황에 대한 진단을 내놓았습니다. 그리고 평범한 투자자를 위한 조언을 함께 남겼는데요. 비록 2년 전 인터뷰지만, 아직도 설득력있는 논리와 조언이기에 그 내용을 일부 발췌하여 공유합니다.

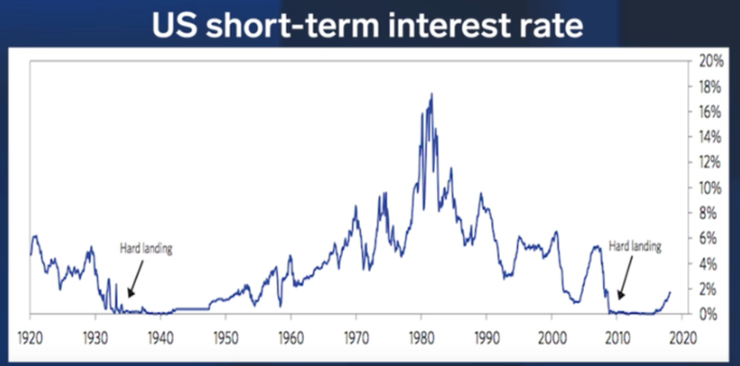

과거에 비유하자면, 1930년대 정도라고 생각합니다. 왜냐면, 역사적으로 미국이 제로금리를 실행한 적은 얼마 전과 1930년 대 딱 두 번 밖에 없기 때문입니다.

두 시기 모두 중앙은행에서 돈을 찍어내서 금융자산을 매수했습니다. 양적완화라고도 하죠. 그렇기 때문에 금융자산을 가지고 있는 소수에게 부가 몰리는 양극화 현상이 심화되었습니다. 결과적으로 포퓰리즘이 득세하게 됐습니다.

빈부격차가 커진 상태로 불경기가 찾아오면, 내부적인 국가간의 긴장이 매우 커질거라고 생각합니다. 1930년 대 강대국(미국, 영국)과 신흥국(독일, 일본) 간의 갈등이 있었던 것처럼 오늘 날도 강대국(미국)과 신흥국(중국) 사이의 갈등이 생길 가능성이 높다고 봅니다. 다만, 당시와 똑같이 전개된다는 것은 아닙니다.

중요한 건 불경기가 찾아오면 통화정책이 잘 안 먹힐 가능성이 높기 때문에, 이 상황에 대해서 조심스럽게 접근 해야한다는 것입니다.

투자에는 크게 두 가지 부분이 있다고 생각합니다.

1) 전략적으로 자산 배분을 하는가?

2) 알파에 베팅하는가? (시장 대비 초과 수익을 추구하는가?)

저는 일반 투자자는 알파를 추구해선 안된다고 생각합니다. 왜냐면, 반드시 실패할 것이기 때문입니다. 간단히 말해서 ‘아, 이제는 팔아야겠다.’ ‘아 이제는 사야겠다’ 이런 행동들을 제대로 할 수 없습니다. 이를 마켓 타이밍이라고도 하는데요. 일반 투자자에겐 몹시 어렵습니다.

예를 하나 들어보겠습니다. 피터 린치의 마젤란 펀드는 주식 펀드 역사 상 성공한 펀드임에도 불구하고, 실제 그 펀드에 투자한 일반인들은 많은 돈을 벌지 못했습니다. 어떻게 그런 일이 가능했을까요? 펀드의 성적이 매우 좋을 때 그리고 광고를 많이 했을 때 사람들이 매수했고, 반대로 성적이 좋지 않아지자 겁을 먹어 투자를 중단하고 돈을 뺐기 때문입니다.

이처럼 마켓 타이밍을 제대로 맞춘다는 것은 몹시 어렵습니다. 브릿지워터의 1600명이나 되는 전문가에게도 이는 몹시 어려운 일입니다. 그래서 일반 투자자에게는 알파를 찾으려 하기보단, 균형적이고 다각화된 투자를 하는 것을 권합니다.

물론 이것을 어떻게 할 수 있는지 설명하자면 한참 걸리는데요. 토니 로빈슨이 저를 예전에 인터뷰했었고, 투자에 관한 간단한 책을 썼는데요. 거기에 그 내용이 담겨 있습니다.

수익률을 희생하지 않으면서 리스크를 줄이는 균형을 달성하는 방법이 있습니다. 저는 그래서 일반 투자자는 균형잡힌 포트폴리오를 추구하는 것을 추천하는데요. 이 방법을 저는 All Weather Portfolio 라고 부르고 있습니다. 왜냐면 All Weather Portfolio는 어떤 특정 상황에 대한 위험이 과도하게 노출되어 있지 않기 때문입니다.

그렇습니다. 만약 일반 투자자가 마켓타이밍을 활용하고자 한다면, 계속되는 하락으로 거리가 피로 물들 때 매수 결정을 내려야 합니다. 그리고 모든 것이 잘되고 앞으로도 잘 될 것만 같은 상황에서 매도를 해야 합니다. 하지만 일반 투자자가 이러한 투자 결정을 내리고 실제 행동하리란 매우 어렵습니다.

첫 번째로 얼마나 사이클에 여유가 있는지를 봐야합니다. 실업률은 어떻게 되는지, 중앙은행은 긴축 정책을 펼치는지, 완화정책을 펼치는지 등 무엇을 하는지 확인해야 합니다.

두 번째로 얼마나 많은 부채가 쌓여있는지 봐야 합니다.

세 번째로 사람들이 얼마나 행복하고 안심하고 있는지를 봐야 합니다.

네 번째로 주식과 채권의 수익률을 비교해야 합니다. 신용 스프레드(Credit spread / AAA등급 채권과 BB등급 채권의 금리차이/ 보통 경기에 대한 전망이 나빠지면 이 스프레드가 커짐)도 봐야 합니다. 그런 수익률/이자율의 차이가 미래를 예상하는 데 도움이 됩니다. 그런데 이런 이자율로 만들어진 미래의 모습은 과거 상황에 비추어 미래를 예상한 것에 불과하여, 그대로 이루어지지 않을 가능성이 높습니다.

출처

Business Insider, <Hedge Fund Legend Ray Dalio On The Economy>, 2018. 09. 19

https://youtu.be/5C43i3yclec /

※ 2022년 5월 31일, 이루다투자의 이름이 든든으로 새롭게 바뀌었습니다.

아직 둘러보는 중이라면, 카카오톡으로 최신 경제 트렌드 먼저 받아보세요.