든든 오로라 전략, ‘당신과 함께’ 시작합니다.

2023.04.27

- 든든 오로라 전략은 시장의 국면에 보다 능동적으로 대응하여 기존 정적인 자산배분 전략의 한계를 개선하고 모든 상황에서 꾸준히 안정적인 수익을 추구하는 포트폴리오를 개인투자자분들께 제공하기 위해 만든 상품입니다.

- 언제 발생할지 모르는 시장 충격의 영향을 최소화 하는 구조를 갖추었으며, 시장의 강한 상승세에는 자연스럽게 올라탈 수 있는 저희 든든의 오로라 전략을 통해 승차감이 좋은 장기투자의 여정에 함께해 주시길 바랍니다.

시장 예측의 어려움과 자산배분 투자전략

매년 증권사들 증시 예측의 부정확성에 대한 내용의 기사를 우리는 쉽게 접할 수 있습니다. 금융시장에서 일반적으로 전문가라고 알려진 사람들의 시장 뷰는 시기에 따라 시장 상황에 대한 해석에 그칠 뿐, 실제 투자 성과로 일관성 있게 연동되기는 어렵다는 것을 우리는 염두에 두어야 할 필요가 있습니다.

코스피 예측 ‘들쭉날쭉’ 최근 3년 살펴보니… (데일리안) 2021. 11.22

증권사 올해 코스피 전망 다 틀렸다… 지수예상 무용론 (뉴스웨이) 2021.11.22

2008년 글로벌 금융위기, 2011년 유럽 재정위기, 2020년 코로나 사태 및 인플레이션 압력에 따른 2022년의 시장 붕괴 등 금융시장은 언제나 예상치 못한 타이밍에 커다란 충격을 안겨주며 투자자들에게 큰 폭의 손실을 경험하게 합니다. 학계 및 실무영역에서 투자전략을 고민하는 사람들은 이러한 경험을 토대로 시장의 변덕과 펀드 매니저의 역량과 상관없이, 데이터로 검증된 규칙에 기반하여 운용되고 구조적으로 수익을 낼 수 있는 투자전략에 대해 꾸준히 연구하고 발표해 왔습니다.

이를 우리는 소위 퀀트 투자전략이라고 부르며, 당사의 에버그린(올웨더) 전략과 같은 자산배분 전략 역시 시장 전망을 배제하고 자산군 간의 분산 효과에 의존하는 규칙 기반의 투자로써 퀀트 투자전략의 일부입니다. 장기적인 관점에서의 정적 자산배분 포트폴리오는 우리에게 안정적인 성과를 가져다줍니다. 하지만 강조 드리고 싶은 점은 시장의 충격이 언제 어떤 형태로 올지 정확하게 알기 어렵다는 것입니다.

따라서 투자환경이 좋지 못한 경우 보다 적극 대응하여 손실의 폭을 줄이고, 시장 상황이 좋을 때 보다 탄력적인 수익을 추구하기 위한 노력이 과거부터 꾸준히 이어져 왔습니다. 이를 우리는 동적자산배분(Dynamic Asset Allocation)이라고 부르며, 시장에 대한 가정을 어떻게 하느냐에 따라 여러 가지 버전의 전략이 개발되고 발표되어 왔습니다.

동적자산배분 전략과 모멘텀

규칙 기반의 여러 동적자산배분 전략은 공통적으로 ‘모멘텀(Momentum)’이라는 현상에 주목을 하고 이를 투자전략에 반영하는 형태를 취합니다. ‘달리는 말에 올라타라’ 라는 개념으로도 알려져 있는 모멘텀 전략은, 최근에 강세를 보였던 투자대상이 짧은 미래에도 그 성과가 지속될 가능성이 높다라는 현상을 이용한 투자전략을 의미합니다.

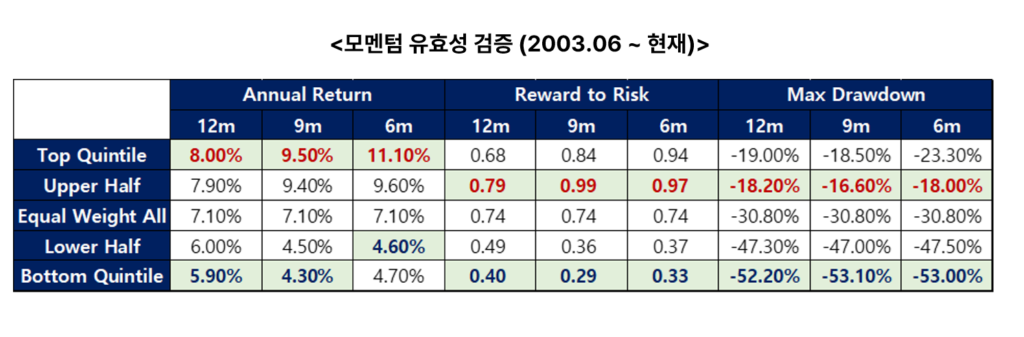

아래 테이블은 이를 장기간의 데이터로 검증해 본 결과이며, 선진국 및 신흥국 주요 국가 주식, 채권, 기타자산군 등에 투자 가능한 17개* 의 ETF 데이터를 활용하여 검증해 보았습니다. 매월말 6, 9, 12개월 가격 수익률을 기반으로 자산군간의 랭킹을 매긴 후 상하위 20%, 50%에 해당하는 자산군을 동일가중으로 1개월씩 투자하는 방식으로 검증한 결과입니다.

*[주식] SPY, QQQ, IWM, VGK, EWJ, VWO, VEA [채권] TLT, HYG, LQD, TIP, IEF, BND, BIL

[리츠] VNQ [커머디티] DBC [금] GLD

6, 9, 12개월 모멘텀을 기준으로 상위 20% 및 상위 50%로 매월 구성하여 투자한 성과는 하위 포트폴리오에 비해 연평균 수익률 및 위험 대비 수익률 지표 모두 우월한 모습을 보여줍니다. 또한 특징적인 것은 상위 포트폴리오 투자전략이 고점 대비 최대 낙폭을 의미하는 Max Drawdown 지표에서 큰 폭의 개선을 보여준다는 점입니다. 하방리스크를 적극적으로 제어하는 대부분의 투자전략에서 모멘텀을 적극 활용하는 이유를 우리는 이 결과를 통해 확인할 수 있습니다.

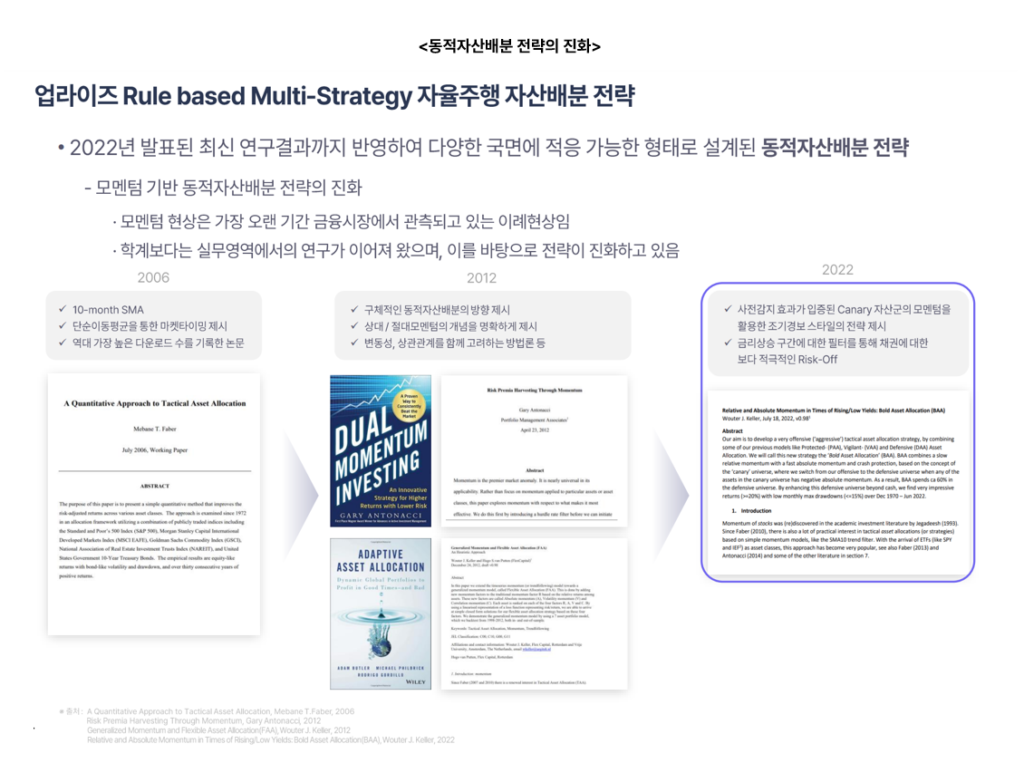

이렇게 금융시장에서 오랜 기간 그 유효성이 증명되어 온 모멘텀을 기반으로 하는 동적자산배분전략은 2008년 금융위기를 겪으며 보다 본격적으로 연구되고 발표되기 시작하였습니다. 미베인 파버(Mebane Faber)는 2006년 발표한 ‘A Quantitative Approach to Tactical Asset Allocation’ 논문을 통해 심플한 10개월 이동평균을 기준으로 하는 마켓타이밍 전략을 발표했으며, 이는 ‘절대 모멘텀’의 형태로 현재까지 널리 사용되고 있는 전략들의 효시가 되어왔습니다. 이후 게리 안토나치(Gary Antonacci)의 ‘듀얼 모멘텀’ 등이 발표되면서 현재 활용되는 다양한 형태의 동적자산배분 전략의 기반이 만들어졌습니다.

든든 동적자산배분 : 오로라 전략

시장을 길게 관찰해 보면 앞서 언급한 대로 모멘텀은 잘 작동하는 시장의 현상입니다. 다만 모멘텀에 의존한 동적자산배분 전략도 어떻게 설계하느냐에 따라 시장의 상황에 따라 문제점이 발생할 수 있습니다. 기본적으로 모멘텀 전략은 최근에 좋았던 투자대상을 좀 더 투자해보자라는 형태를 가지게 되며, 이에 따라 약간의 후행성이 존재할 가능성이 높습니다. 특히 일정 구간에서 등락을 반복하는 횡보 장세가 이어지는 경우 상대적으로 부진한 성과를 보일 가능성이 높은 전략입니다. 반대로 얘기하면 뚜렷하게 추세적으로 상승하거나 하락하는 장세에서 더 잘 작동할 가능성이 높다고 볼 수 있습니다. 이러한 문제점을 잘 제어하고 본래의 특성을 살리는 방향으로 전략을 설계하는 것이 결국 핵심입니다.

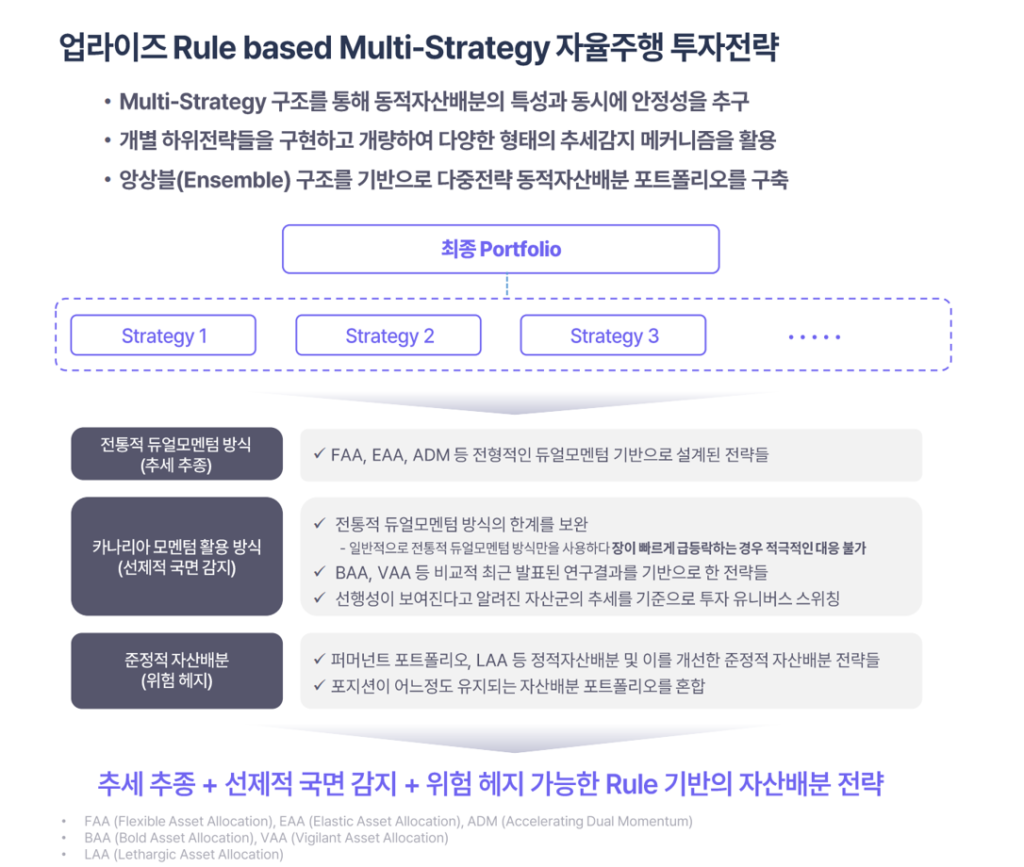

따라서 저희 든든의 동적자산배분 전략은 1) 모멘텀을 적용하는 방식을 다양하게 고려할 수 있도록 과거부터 최신까지 발표되어온 모든 동적자산배분 전략을 구현하여 전수조사를 하였고 2) 성과 경쟁력이 있는 전략 중 서로 전략간의 상관관계가 낮은(상호 보완되는) 방법론을 선정하여 전략 유니버스를 구성하였습니다.

이렇게 선정된 전략 유니버스는 크게 4가지 그룹으로 나뉘게 됩니다.

1. 단기 모멘텀에 집중하여 민첩하게 움직이는 전략

2. 중장기 모멘텀을 활용하여 상대적으로 느리게 움직이는 전략

3. 카나리아(Canary) 모멘텀을 적용하는 방식

4. (준)정적 자산배분 전략

이때 카나리아 모멘텀을 활용하는 방식은 바우터 켈러(Wouter Keller)가 VAA(Vigilant Asset Allocation), BAA(Bold Asset Allocation) 등의 연구를 통해 발표한 내용으로 조기 경보 성격을 가지는 자산군을 별도로 선정해서 그 자산군의 모멘텀 시그널을 기반으로 국면 판단을 하고 리스크 조절을 해나가는 방식입니다. 이러한 모멘텀 적용 방식은 기존의 전통적인 (듀얼)모멘텀 전략의 성과에 훌륭한 분산효과를 제공합니다.

(준)정적 자산배분 전략을 마지막으로 활용하는 이유는 다음과 같습니다. 앞서 말씀드린 대로 모멘텀 전략은 여러가지 방식을 함께 활용한다 하더라도 결국 시장이 뚜렷한 추세를 보이지 않고 등락을 거듭하는 경우 부진한 성과를 보일 가능성이 높습니다. 이런 한계점을 극복하기 위해 포지션이 어느 정도 유지가 되는 (준)정적 자산배분 전략 중 성과가 뛰어난 전략을 선정하여 함께 활용하게 되면 보다 나은 위험 대비 성과를 추구할 수 있게 됩니다.

이렇게 선정된 전략풀을 대상으로 최적의 배분 비중을 도출하고 하나의 포트폴리오로 만드는 것을 우리는 전략 배분에 기반한 다중 전략 동적자산배분이라고 부릅니다. 이는 요즘 유행하는 머신러닝 기법에서도 모델의 예측 성능을 높이기 위해 활용하는 앙상블(ensemble) 구조의 아이디어와도 같은 맥락입니다.

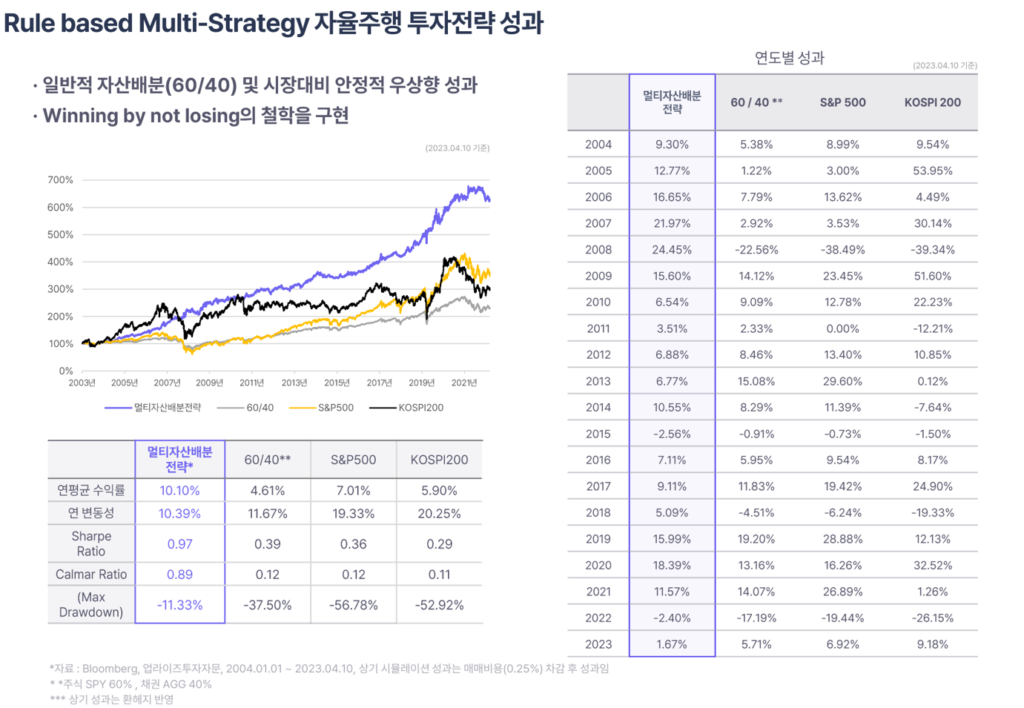

이렇게 상호 보완적인 다수의 전략을 구현하고 혼합하는 형태로 완성한 든든 동적자산배분 전략의 장기 시뮬레이션 성과를 보면, 모멘텀 기반 전략의 장점이 잘 드러나면서 기존의 단점을 보완한 모습을 확인할 수 있습니다.

일반적인 정적자산배분 대비 보다 높은 연평균 수익률과 함께 더 낮은 수준의 Max Drawdown 수치를 보여주며, 시장의 추세를 보다 세련되게 감지하면서 리스크를 효과적으로 조절해나가는 모습입니다. 연도별 성과 역시 굉장히 제한된 수준의 손실을 보이거나 대부분의 구간에서 양(+)의 성과를 보여줍니다. ‘Winning by not losing’ 즉, 잃지 않는 투자를 지속했을 때 장기적으로 이기는 투자를 할 수 있다는 철학을 그대로 구현한 전략이라고 생각합니다.

든든 동적자산배분은 미래 예측을 하지 않습니다. 모든 상황이 일어날 수 있다고 가정하고, 상황에 따라 시장의 추세에 올라타는 형태를 취합니다. 또 다중 전략 구조를 통해 한 가지 투자전략에서 발생가능한 과최적화의 오류(과거에는 잘 작동하는 모델이 미래에 재현되지 않는)를 효과적으로 제어합니다. 시장에서 꾸준히 관찰되는 모멘텀 현상을 최대한 활용하되 맞지 않는 구간에서는 리스크 관리를 통해 손실을 제한합니다. 굉장히 체계적이고 특정 개인의 주관적 판단에 의존하지 않기 때문에 그만큼 견고하고 단단한 접근 방식입니다.

든든 오로라 전략, ‘당신과 함께’ 시작합니다.

주요 자산운용사에서 펀드매니저로써 운용 레코드를 쌓아왔습니다. 그 과정에서 기존 제도권 회사 내에서의 여러 환경적 제약을 느껴왔고, 보다 많은 개인투자자들이 손쉽게 함께 하실 수 있도록 접근도를 높이기 위해서는 로보어드바이저를 통한 동적자산배분 일임 서비스 제공이 필수라는 생각을 해왔습니다. 이것이 결국 진정한 ‘투자의 민주화’를 이뤄나가는 방향이라고 생각합니다.

든든 오로라 전략은 언제 발생할지 모르는 시장의 충격에 보다 적극적이고 능동적으로 대응해가며 손실의 폭을 줄일 수 있는 자동적인 구조를 갖추고 있습니다. 또 기존의 모멘텀 기반의 여러 가지 동적자산배분전략의 단점을 보완하고 개선하기 위한 구조적 노력을 하였습니다. 앞으로 5년, 10년, 멀게는 30년 이상 평생투자 관점으로 바라보더라도 믿음직한 자율주행 포트폴리오임을 확신하고 있습니다. 저 스스로도 동일한 투자를 이어나가고 있으며 앞으로도 그럴 것입니다.

수년 전 많은 분들이 알고 계시는 systrader79 님과 공저했던 ‘주식투자ETF로 시작하라’ 라는 책을 시작으로 동적자산배분의 철학을 널리 알리기 위한 노력을 실무적으로 많이 해왔습니다. 그 사이 변화무쌍한 금융시장의 움직임을 지켜보며 투자전략을 설계할 때 고려해야 할 점들에 대해 더욱 많은 생각을 했고 이런 점들을 동적자산배분 모델에 반영하기 위해 노력해왔습니다.

이제 업라이즈투자자문(든든)에서 더욱 정교하게 설계하여 선보이게 된 오로라 투자전략과 함께 편안한 장기투자의 여정을 함께 해 주시길 바랍니다.

업라이즈투자자문 CIO

이성규 드림

※ 본 콘텐츠는 투자정보 등 대외 제공에 관한 업라이즈투자자문의 내부통제기준을 준수하고 있습니다. 정보 제공을 위해 작성되었으며, 조사분석자료가 아닙니다. 투자권유의 목적으로 활용할 수 없습니다. 또한 신뢰할 만한 자료와 출처로부터 얻은 정보로 작성한 것이지만 당사는 그 정확성이나 완전성을 보장할 수 없으며, 자료제공 전후 발생한 제반 여건 변화에 따라 본 자료에 표시한 수치가 변동될 가능성이 있습니다. 투자는 고객의 판단에 따라 이루어져야 하며, 본 콘텐츠 및 관련 자료는 어떠한 경우에도 고객의 투자 결과에 대한 법적 책임소재의 증빙자료로 사용될 수 없습니다. 본 콘텐츠는 당사의 재산이며 무단 복제 및 배포할 수 없습니다

든든한 소식 받기

아직 둘러보는 중이라면, 카카오톡으로 최신 경제 트렌드 먼저 받아보세요.